Questo articolo e’ stato scritto qualche giorno fa da Alasdir McLeod, Direttore dell’Ufficio Ricerche di Goldmoney.

Quel che ti riporto in questo articolo e’ una sintesi del suo pensiero

(eh gia’, ha scritto tanto…).

“Il 2014 si e’ chiuso con due allarmanti eventi macroeconomici e finanziari: l’improvvisa impennata delle quotazioni del dollaro americano e il collasso delle quotazioni delle materie prime.

Per quale motivo questi eventi sono negativi? Un forte ribasso dei prezzi delle materie prime non sta a segnalare l’instaurarsi di un periodo favorevole per l’economia globale? Un periodo di stabilita’ finanziaria e di crescita non inflazionistica?

Apparentemente si, ma se approfondiamo le due questioni macroeconomiche, la realta’ si presenta in modo completamente differente.

La forza del dollaro e’ causata da un forte deflusso di capitali degli investitori dalle economie emergenti; questo comporta un riflusso di investimenti in queste economie che causa un crollo delle loro valute e un successivo innalzamento dei tassi d’interesse (per evitare il collasso monetario e l’iperinflazione).

Tassi d’interesse in ascesa comportano pero’, un cedimento dell’attivita’ economica, sia industriale che agricola.

La crisi economica, pertanto, sfocia in crisi finanziaria e viceversa.

Il collasso delle economie emergenti segue un lungo periodo di espansione del credito all’interno di questi sistemi economici: tassi d’interesse in calo hanno stimolato molti operatori del settore economico e finanziario, nonche’ molti privati a indebitarsi (anche in dollari americani) e a investire nell’economia.

Se ora queste economie crollano, sara’ impossibile per questi operatori onorare l’enorme quantita’ di debiti contratti per investimenti.

Viviamo in un mondo globalizzato, informatizzato, finanziarizzato ed economicamente interdipendente: non possiamo pensare che un collasso delle economie emergenti non si riverberi negativamente anche verso le economie dell’Occidente.

Inoltre: nel 2000 il PIL degli USA era pari a un terzo del PIL globale: oggi l’economia USA vale un quinto dell’economia globale ma il dollaro americano e’ tuttora valuta di riserva, e molti operatori dei paesi emergenti si sono indebitati in dollari americani.

Come faranno a ripagare i debiti contratti se le loro valute si svalutano rispetto al dollaro con cui hanno assunto dei debiti?

Il crollo delle materie prime fondamentali nel secondo semestre del 2014 (petrolio e gas, ferro, rame e altre materie prime industriali) riflettono il crollo degli investimenti globali nell’economia reale e la caduta della domanda mondiale.

Quindi, il rafforzamento del dollaro non riflette “fondamentali” economici globali positivi: bensi’ il contrario, essendo causato dalla “fuga” dei capitali verso un asset (il dollaro), considerato bene rifugio……..

Prendiamo come esempio il Giappone: il debito pubblico si avvia verso 1,2 quadrilioni di yen di debito pubblico: il deficit annuale e’ previsto in 41 trilioni di yen.

Il Governo di Shinzo Abe, tramite la Bank of Japan, sta acquistando asset finanziari di ogni tipo, nella speranza di inflazionare ulteriormente lo yen e rilanciare le esportazioni.

Da due anni, dall’inizio dell'”Abenomics”, lo yen ha perduto il 37% del suo valore contro il biglietto verde, portandosi da 75 yen contro 1 dollaro a 120 contro 1 dollaro.

Questa e’ la strada che porta diritti all’iperinflazione e al collasso economico.

Shinzo Abe sta distruggendo il valore dello yen e del risparmio del settore privato, condurra’ il Giappone al crollo totale.

Il sistema sociale, sanitario e pensionistico (welfare state) giapponese, non potra’ che precipitare rovinosamente, assieme alla sua valuta: il Giappone e’ in declino demografico da anni, chi paghera’ tutti i debiti contratti dal settore pubblico? La Banca Centrale del Giappone, sara’ costretta a emettere migliaia di tonnellate di moneta aggiuntiva per evitare il default del Giappone, ma causera’ la distruzione del valore dello Yen.

Anche l’Eurozona e’ sicuramente avviata verso un periodo di profonde turbolenze, sia di natura economico-finanziaria che politico-sociale.

A breve l’Eurozona potrebbe dover affrontare l’uscita della Grecia dalla zona Euro oppure un’altra rovinosa ristrutturazione del debito pubblico ellenico, che potrebbe erompere in “effetto contagio” presso altre nazioni “periferiche” della UE, con ulteriori turbolenze finanziarie e politiche difficilmente contenibili.

Le economie e lo stato dei conti pubblici del “blocco nordico” (Germania, Olanda, Belgio, Finlandia e Lussemburgo) non sono paragonabili a quelli dei cosiddetti “Piigs”; la contraddizione tra il primo gruppo di paesi e i secondi, potrebbe deflagrare con esiti finanziari e geopolitici disastrosi ed imprevedibili.

La “disinflazione” in Germania e in tutto lo stato dell’Unione, causate anche dal crollo delle economie tedesca e finlandese a causa della crisi Russo-Ucraina, sta minando alla radice ogni possibilita’ di ripresa economica dell’Eurozona.

La BCE sara’ oltremodo costretta, nelle prossime riunioni del suo Direttivo, ad espandere aggressivamente l’offerta di moneta per tentare di inflazionare l’Euro e rilanciare il settore delle esportazioni.

Sara’ la versione fallimentare europea dell'”Abenomics” di marca giapponese.

L’economia del Giappone, quella dei paesi emergenti e quella dell’Eurozona, valgono per il 62% del PIL mondiale; USA e Regno Unito, valgono il 26% del PIL mondiale.

Anche ammettendo che le economie di USA e Regno Unito non stiano rallentando, un crollo dell’economia giapponese, dei paesi emergenti e dell’Eurozona, basterebbe a riverberarsi negativamente anche nelle economie (nonche’ nelle due sfere finanziarie) degli USA e Regno Unito.

Nel 2015, viste le premesse di cui sopra, un crollo economico e finanziario molto piu’ intenso e drammatico del crollo della Lehman Brothers non puo’ NON essere preso in considerazione.

Il collasso economico globale culminerebbe nel collasso delle attivita’ finanziarie: azioni e obbligazioni. Poi, il crollo finanziario sfocerebbe nello scoppio fragoroso, con tutta la sua potenza, nei mercati degli strumenti finanziari derivati; assisteremmo in quel caso, anche al crollo del sistema monetario mondiale e al collasso dei fondi sovrani; ci avvieremmo cosi’, al crollo sistemico globale.

Solo i metalli preziosi sarebbero risparmiati dal cedimento e dal tracollo; anzi, vedrebbero incrementare le proprie quotazioni.

I metalli preziosi fisici sono gli unici assets che le Banche Centrali e i Governi non possono controllare.

E’ vero, possono distorcere i prezzi di oro e argento nel breve e medio periodo tramite il controllo dei mercati dell’oro e argento finanziario: ma, quando si diffondera’ la sfiducia globale nel sistema finanziario mondiale, Banche Centrali e Governi saranno del tutto impotenti, e una crisi economica globale sara’ il catalizzatore per i prezzi di oro e argento.

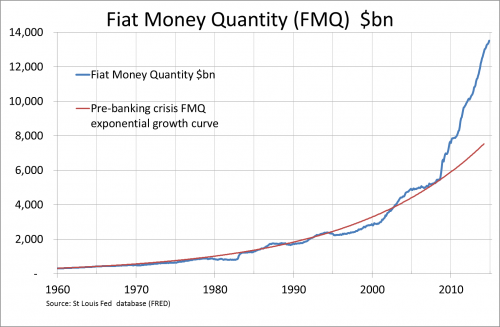

Dai un’occhiata ai ritmi di espansione monetaria nel grafico qui sotto: dal 200 a oggi, la dilatazione delle monete “fiat” e’ impressionante.

CONCLUSIONE

Evidenze economiche ci avvisano che il 2015, potrebbe essere l’anno dell’inizio dell’ondata di crolli economici e finanziari che caratterizzeranno i prossimi anni.

La crisi economica globale e’ sempre piu’ acuta e sfocera’ in una serie di crisi sistemiche finanziarie e valutarie, di carattere mondiale.

Azioni, obbligazioni e mercato immobiliare sono i comparti piu’ vulnerabili all’ondata di crisi che si abbattera’ sul sistema economico-finanziario.

I metalli preziosi fisici (oro e argento) sono l’ultimo bene rifugio che Banche Centrali e Governi, ne’ il sistema finanziario in generale, saranno in grado di controllare ulteriormente.

Per tentare di bloccare l’ondata di crisi finanziarie, Banche Centrali e Governi dovranno necessariamente espandere ulteriormente l’offerta di mon eta, nella speranza di evitare il default sistemico globale.

Infine: i prezzi dei metalli preziosi (sia oro che argento), sono tuttora estremamente sottovalutati.

Dal 2015, non rivedremo piu’ le quotazioni dei metalli preziosi a questi prezzi.”

COMMENTO di Riccardo Gaiolini

Evidenze economiche ci avvisano che il 2015, potrebbe essere l’anno dell’inizio dell’ondata di crolli economici e finanziari che caratterizzeranno i prossimi anni.

La crisi economica globale e’ sempre piu’ acuta e sfocera’ in una serie di crisi sistemiche finanziarie e valutarie, di carattere mondiale.

Azioni, obbligazioni e mercato immobiliare sono i comparti piu’ vulnerabili all’ondata di crisi che si abbattera’ sul sistema economico-finanziario.

I metalli preziosi fisici (oro e argento) sono l’ultimo bene rifugio che Banche Centrali e Governi, ne’ il sistema finanziario in generale, saranno in grado di controllare ulteriormente.

Per tentare di bloccare l’ondata di crisi finanziarie, Banche Centrali e Governi dovranno necessariamente espandere ulteriormente l’offerta di mon eta, nella speranza di evitare il default sistemico globale.

Infine: i prezzi dei metalli preziosi (sia oro che argento), sono tuttora estremamente sottovalutati.

Dal 2015, non rivedremo piu’ le quotazioni dei metalli preziosi a questi prezzi.”

COMMENTO di Riccardo Gaiolini

Ciao Raffaele,

il mercato potenzialmente piu’ “pericoloso” non e’ l’azionario, bensi’ l’obbligazionario.

Il mercato obbligazionario, dal 2000 si e’ triplicato, arrivando a un ammontare di 100 trilioni di dollari amercani.

Il mercato dei “derivati finanziari” (ovvero i CDS – Credit Default Swaps – forme cosiddette “assicurative” contro i rischi d’insolvenza di stati sovrani od obbligazioni corporates) e’ arrivato a un ammontare di 550 trilioni di dollari americani, ovvero 5 volte l’importo stratosferico del mercato obbligazionario.

Sono tutte “assicurazioni” fasulle, ovvero le grandi banche d’affari che hanno assicurato gli importi dei mercati obbligazionari, nel caso d’insolvenza di una o piu’ aziende oppure di stati sovrani non avrebbero neppure in forma minima i capitali per rimborsare le entita’ economiche che si sono assicurate contro i defaults; cosi’ funziona il “mercato liberalizzato” (cioe’ la “speculazione istituzionalizzata”).

Quando la ripresa economica mondiale ripartira’, i tassi d’interesse, per la legge della domanda e dell’offerta, partiranno al rialzo, e allora, sara’ l’Apocalisse sui mercati obbligazionari.

Oggi i mercati obbligazionari, a livello globale, viaggiano all’interno di una “Bolla” di proporzioni gigantesche. Le quotazioni delle obbligazioni sono ai loro massimi storici e gli interessi sulle stesse ai minimi.

Quando i tassi d’interesse si leveranno in alto, il mercato obbligazionario mondiale subira’ un terremoto senza alcun precedente, perche’ Stati e Imprese saranno costrette a pagare interessi in rialzo su capitali stratosferici: i fondi d’investimento che questi anni hanno comperato obbligazioni a prezzi esorbitanti vedranno le quotazioni crollare e i loro capitali sfumeranno in vapore.

A quel punto le banche centrali perderanno il controllo della situazione, e per evitare il default globale del mercato obbligazionario, saranno costrette, di nuovo, a espandere la massa monetaria, questa volta con effetti catastrofici (iperinflazione).

Del resto, non potranno permettersi una serie di defaults su larga scala, perche’ chi rimborsera’ 555 trilioni di derivati finanziari sui mercati obbligazionari? Ecco perche’ il “sistema” fa di tutto per evitare i defaults, perche’ non vi sarebbero abbastanza denari per pagare i CDS.

Oro fisico e azioni minerarie sono l’unica ancora di salvezza in questo sistema monetario, finanziario ed economico, marcio fin dalle fondamenta.

Ciao

Riccardo Gaiolini

Analyst & Research